「免税事業者の売上に消費税は存在しない』が判決確定済だなんて、決定的情報ですわ! でも預り金裁判は有名ですのに、こちらは今まで聞いたことがありませんわね。そんな重要な判決がなぜ知られていないのかも含めて、超重要回がスタートですわよ~!

東京地方裁判所 平成9年(行ウ)第121号 判決 を見ていくよ!

お兄ちゃん、免税事業者さんが納税義務者(課税対象者)ではないって、財務省や国税庁の記述だけじゃなくて、もっと確定的な証拠はないのかな…?

実は『免税事業者は消費税法第五条の納税義務者(課税対象者)を第九条で免除されており、取引に税を課されておらず、売上に消費税は存在しない』これも裁判で判決確定済なんだ。(免税事業者 第五条 第九条 で検索)

免税事業者さんの売上に消費税が存在するのかが争われたよ!

事業者が免税事業者かどうかは2年前の課税売上高(税抜売上)で判断するんだ。

(1)原告は2年前の平成3.10.1~4.9.30(本件基準期間。原告はこの期間は免税事業者)の売上が約3,053万円で、課税売上高は売上に課されるべき消費税額(3,053*3/103=約89万円)を控除した約2,964万円で3,000万円以下(当時の免税点)のため、平成5.10.1~6.9.30(本件課税期間)が免税事業者だと判断。本件課税期間の売上約4,225万円の消費税の申告及び納付をしなかった。

(2)被告(税務署)は、原告が免税事業者であった本件基準期間の売上3,053万円に課されるべき消費税が存在せず、売上全額が課税売上高で3,000万円を超えており、本件課税期間は免税事業者に該当しないとして、売上税額1,230,510円から仕入税額を控除した399,400円の消費税および無申告加算税58,500円の賦課決定を平成8.3.29に行った(平成7.11.28の賦課決定を更正および変更)。

(3)原告は平成9.4.30に賦課決定の取消を請求する訴訟を起こした。

つまり、免税事業者の期間の売上に「課されるべき消費税」が

・原告さん:存在する

・被告さん:存在しない が争点になったのね。

「免税事業者も消費税が存在」を湖東先生が支援!? でも…

興味深いのは、原審において平成10.10.9に東京地裁にて原告側の依頼で証人として意見を開陳されたのが、当時、静岡大学の教授でもあった税理士の湖東京至先生なんだ。氏の鑑定書における指摘がコレだ↓

1.消費税法における「課税対象取引」について

消費税法4条が「事業者が行った資産の譲渡等」には原則として消費税を課すると規定しているのは、課税取引を限定しない一般消費税における特徴的な規定方法である。一般消費税の下においては、列挙された非課税取引以外はすべて課税取引であり、それは免税事業者の下にあっても例外ではない。もし仮に免税事業者の行う取引について消費税を課さないというのであれば立法者は法4条を「事業者(免税事業者を除く)が行った課税資産の譲渡等…」と規定すべきであった。

また、もし免税事業者には課税すべき消費税相当分が存在しないとするなら、法9条4項と矛盾する。免税事業者が課税事業者を選択したとしても、そもそも存在しない消費税相当分を算定することは不可能となり本制度は成立しないこととなってしまう。免税事業者が課税事業者を選択することができるとする本制度は、免税事業者においても課税取引が存在し、単に納税義務を免除しているから成立する。

2.法9条の「課税売上高」の解釈について

免税事業者の基準期間における課税売上高が税込みを意味するのであれば、わざわざ9条2項1号かっこ書に法28条1項を特記する必要はない。立法者がこれをわざわざ特記したのは、「課税売上高」から消費税相当分を除外することを意図したものである。

3.租税法律主義と行政通達について

国税庁長官は平成7年12月25日付消費税基本通達において新たに「基準期間が免税事業者であった場合の課税売上高」(消基通1-4-5)において「収受し又は収受すべき金銭等の全額が当該事業者のその基準期間における課税売上高となる」という解釈を示したが、通達は行政組織内部で拘束力を持つに過ぎず、租税法の法源とはなり得ないものであって、解釈通達等ではなく法改正により直接かつ明確に規定すべきである。

4.諸外国における規定について

わが国の消費税制度はヨーロッパ諸国の付加価値税にその範をとったといわれているが、英、独、仏諸国においては判定期間の課税売上高に税を含むか否かについて明定されている。

『税務事例』(Vol.32 No2)、2000・2、10頁より

長くて難しくて中身はチンプンカンプンだけど、何やら緻密な論理構成らしいのは察せられるわ。さすが長年、消費税の問題点を指摘してこられた湖東先生ね…って、コレじゃ、免税事業者さんに益税が存在することになっちゃう!?

免税事業者さんの売上に消費税は「存在しない」よ!

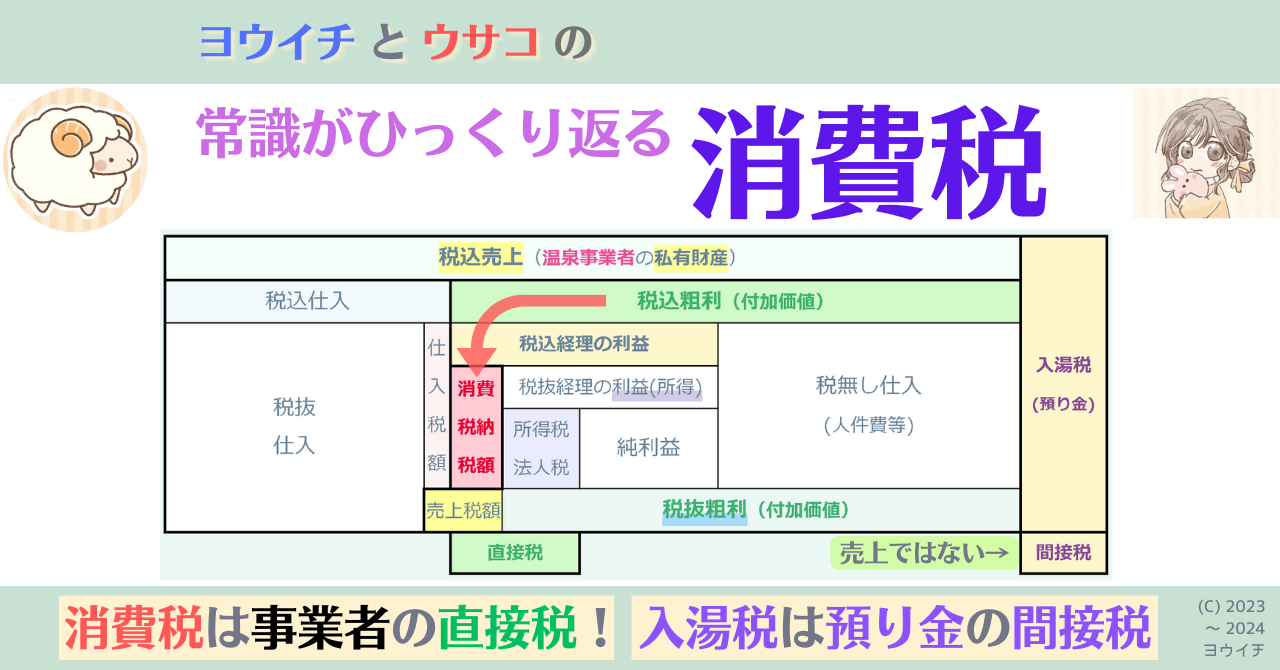

大丈夫だよ、判決では第四条、第五条、第九条は下記の位置づけと判断された。

・第四条(課税の対象):消費税の課税物件(行為)を規定。納税義務者を規定するものではない。

・第五条(納税義務者):消費税の納税義務者(税を納めないといけない人=課税対象者)を規定。

第五条の納税義務者に第四条の課税物件が帰属したときに、国民から国への納税義務が成立。

・第九条(小規模事業者に係る納税義務の免除)

国と国民との間の課税関係(納税義務の発生)は、納税義務者につき課税物件(課税の対象とされる物、行為又は事実)が帰属したときに成立するものである。

法五条の規定により「消費税を納める義務」があるとされた者のうち免税事業者に該当する者について「第五条第一項の規定にかかわらず」「消費税を納める義務」を免除するもの、すなわち、法五条に規定された課税要件としての納税義務者の範囲を限定するものであって、発生した消費税を免除するものではない。たしかに「免除」との文言は、納税義務の存在を前提とするといえるが、法五条は課税要件としての納税義務者を規定し、その例外規定である法九条も課税要件としての納税義務者について法五条の例外を規定したものであり、課されるべき消費税の免除を規定するものではないのであるから、法九条は、所定の要件を具備した事業者を法五条に規定する納税義務者から除外するとの趣旨に解すべきものである。

・免税事業者の課税事業者選択について

免税事業者となるべき事業者が課税事業者を選択することは、将来に向かって(翌課税期間以後)、法九条一項の規定の適用をせず法六条の適用を受ける旨の申し出を認めたにすぎず、この規定が免税事業者についての納税義務の発生を前提とするものと解することはできない。

・課税売上高について

税抜売上総額は、消費税の課税標準額(法四五条一項一号)、すなわち、法二八条一項が課税標準であると規定する課税資産の譲渡等の対価の額を合計した金額である。

法九条一項は基準期間における課税売上高をもって免税事業者となるべき小規模事業者の区分の基準とし、同条二項は税抜売上総額から課税売上高を計算するものであるが、「課税資産の譲渡等の対価の額」の意義を法九条二項と法二八条一項とで別異に解釈すべき理由はないのであるから、基準期間において免税事業者である者については課税標準を論ずる意味はないにしても、税抜売上総額とは売上総額から当該事業者の行った課税資産の譲渡等に課されるべき消費税額を控除した金額と解すべきである。

免税事業者の行った課税資産の譲渡等につき課されるべき消費税が存在しない以上、基準期間において免税事業者であった者の売上総額から除外すべき消費税額に相当する額も存在しないということになる。

長くて難しくて中身はチンプンカンプンだけど、免税事業者さんに課されるべき消費税は存在しないから、当然、益税も存在しないってことのようね。

「課税売上高は税抜売上総額」だとされているのは、売上総額の中の「課されるべき消費税額」が、消費税率通りに価格転嫁済(消費税相当額が価格の一部として移転、要は値上げ)という前提に基づいているからだね。

でも「免税事業者には課されるべき消費税が存在しない」という事実を知らないと裁判の原告さんのように間違えちゃうよね。

国税庁さんは「消費税法基本通達」で通達していたよ!

だからだろうね、確かに国税庁は平成7.12.25付「消費税法基本通達」(法令解釈通達)で下記規定を設けているよ。

第1章 納税義務者 第4節 納税義務の免除

1-4-5(基準期間が免税事業者であった場合の課税売上高)

基準期間である課税期間において免税事業者であった事業者が、当該基準期間である課税期間中に国内において行った課税資産の譲渡等については消費税等が課されていない。したがって、その事業者の基準期間における課税売上高の算定に当たっては、免税事業者であった基準期間中である課税期間中に当該事業者が国内において行った課税資産の譲渡等に伴って収受し、又は収受すべき金銭等の全額が当該事業者のその基準期間における課税売上高となることに留意する。

…この通達って、湖東先生のご指摘通り、本来は消費税法中に記述してあるべきなんじゃないかな?

それは立法府の国会の責任だろうね。それと国税不服審判所でも同様の裁決事例が公表されているよ。

国税…不服審判所?

日本には納税者の権利を保護する「納税者保護憲章」が無いんだけど、国税不服審判所は国税に関する法律に基づく処分についての審査請求を裁決する組織だ。国税庁の特別機関で、執行機関の国税局や税務署とは分離された機関だよ。

国税に関する法律に基づいて税務署長等が行った更正・決定などの課税処分や、差押えなどの滞納処分等に不服があるときは、処分の取消しや変更を求める不服申立てをすることができるのね。

国税不服審判所サイトの公表裁決事例要旨にある消費税法関係で「免税事業者の課税売上高」に関する裁決は、2件公表されている。

(1) 平8.11.22裁決、裁決事例集No.52 145頁

(2) 平13.3.14裁決、裁決事例集No.61 623頁

(1) 平8.11.22裁決、裁決事例集No.52 145頁

基準期間が免税事業者である場合の消費税法第9条第2項で規定する課税売上高の算出方法については、課税資産の譲渡等の対価の全額の合計額により算定することが相当であるとした事例

(平成4年7月1日~平成5年6月30日課税期間分消費税/棄却)

(2) 平13.3.14裁決、裁決事例集No.61 623頁

消費税法第9条第1項の規定の適用により免税事業者となる者については、納税義務が発生しないことから、基準期間における課税売上高の計算上課されるべき消費税額等に相当する額は存在しないとした事例

(平成10年1月1日~12月31日課税期間の消費税及び地方消費税の決定処分並びに無申告加算税の賦課決定処分/棄却)

(1)の裁決って平成8年だから、H7.12.25の国の通達に基づいている…のかな?

(1)の税務署の賦課決定はH5.12.27なので、通達前だね。原審のきっかけの税務署の最初の賦課決定もH7.11.28で通達の前月だ。つまり通達より先に税務署から国に「免税事業者の課税売上高の算定」について照会があって、それらを受けて通達が出されたんじゃないかな(※)。

平成7年(1995)年12月25日付「消費税法基本通達(課消2-25)」は下記2つの通達を整理、廃合したもの。

「消費税法取扱通達の制定について(間消1-63)」昭和63(1988)年12月30日付

「消費税関係法令の一部改正に伴う消費税の取扱いについて(間消2-29)」平成3(1991)年6月24日付

消費税法基本通達の平成8(1996)年4月1日以降の運用に伴い、これらの通達は同年3月31日限りで廃止。

廃止された通達での記述を確認するため、国会図書館に複写依頼中(2023.08.31)

それなら、この通達って行政サイドだけじゃなく、免税事業者さんこそが知っている必要があるんじゃあ…?

その通りだけど、2年前の売上で自分は免税事業者だと判断したら、原審の原告のように消費税申告を行わないからね。売上が免税点を超えたり下回ったりするような事業者にしか意味が無いといえばそうかもしれないけど、「益税」批判への理論武装には必須の知識だね。でも…

でも? 何かマズイ事でもあったの、お兄ちゃん?

税理士さんが支援して敗訴した判決って、タブーなの?

この裁判の判決は原審が1999(平成11)年、最高裁が2005(平成17)年だけど、驚くほど情報が無かった。判決を知ってから調べたところ、この裁判の原告を支援したのは税経新人会という「納税者の権利を擁護する研究団体」だった。そこで湖東先生の経歴を見ると…

あっ、税経新人会全国協議会事務局長って、あるよ!?

そう。そして税経新人会のサイトには最高裁判決を受けての考察が掲載されている。もちろん、原告側の立場に立った「主張が認められず遺憾」という内容だ。

ホントだ…通称「張江裁判」ってあるけど、これは?

張江 忠氏は、原告の会社の顧問税理士だ。税経新人会の機関紙「税経新法」には張江氏の寄稿があって、国会図書館デジタルコレクションで2点が閲覧できる。

・税経新法 1998-12(447) p20~32 (原審の結審後、判決言い渡し前)

消費税免税事業者判定訴訟経過と湖東静岡大学教授の証人尋問調書

・税経新法 2000-05(464) p45~62 (控訴審の判決後)

「消費税免税事業者判定訴訟」東京高裁判決を受けて

当時は多くの税理士さんが「免税事業者には課されるべき消費税が存在する」という主張を支持していたのね…「税理士の神様」の湖東先生まで…

問題はこの判決が広く周知されず、湖東先生も言及されていないという点だ。

(1)2012(平成24)年 税が悪魔になるとき(斎藤貴男氏との対談本):判決に言及せず。

(2)2022/10/08 インボイス制度の中止を求める税理士の会

インボイス制度の問題点を抉る 7インボイス制度は「益税」解消に有益というが

①免税事業者に対する益税論について:判決に言及せず。

(3)2023/09/25 NHKへの公開質問状記者会見 58:27~

『(免税事業者に)益税はあるんです』と発言。同席の税理士から訂正無し。

…きっと、原審の鑑定書のご意見を堅持してらっしゃるのね。でも、他の税理士さん達が判決に言及してこなかったのは、ご存じなかった…のかな…?

もしも税理士業界のタブーになっているのだとしたら、OBに逆らえない財務官僚とどこが違うのかっていう話だからね。

『税理士の先生方、そろそろ好きにされたらいかがでしょう?』

(By シン・ゴジラ 赤坂秀樹)

まぁ、お兄ちゃんは税理士じゃないから、もう好きにしているんだけどね。

ということで、次回はいよいよインボイス制度だ。

うん。Not even justice, I want to get truth! だね!

2005(平成17)年に最高裁で結審した判決が、危うく闇に埋もれようとしていたのですね…きっと現在の税理士さん達は知らなくって、でも、もう好きに言及して頂けますわよね!? そして免税事業者が関係するというインボイス制度…何やらキナくさいですわね…

つづく

このブログは3部構成の予定です。各部は「カテゴリー」で分けています。

第1部「消費税の仕組み」編

検証可能な資料を使って「消費税の仕組み」を説明していきます。

第2部「インボイス制度」編

10月施行予定の「インボイス制度」の概要と問題点、施行延期策。

第3部「消費税の正体」編

消費税の問題点を取り上げて、その「正体」に迫ります。

全部で約20回ほどの予定です。最後までお付き合い頂けましたら、幸いです。