消費税の「事業者は知っているけど普通の人は知らない」仕入税額控除…消費税は事業者の売上に課税ですわよね? 仕入ということは事業者の支出で、それが控除…? あぁ、もう訳が分かりませんわ! 消費税には、まだ隠された姿がありそうですわね…

消費税はほぼすべての国内取引に…対象が広過ぎだよ!

ここまで消費税の仕組みを「消費者」と「事業者」の2者で見てきたけど、ウサコが大好きな「ウサネズミたん」グッズは、どこで売っているの?

ファンシーグッズを売っているお店だよ。

ファンシーグッズショップは、商品を「消費者」に販売する「小売業者」だね。じゃあ、小売業者は商品をどこから入手しているんだろう?

えっと、お店に売るお店になるから…確か…そう、問屋さんだよ!

うん、ここでは「卸売業者」って呼ぶよ。卸売業者はどこから商品を買ってる?

それは、メーカーさんだよ!

メーカーは「製造業者」で「完成品製造業者」と「原材料製造業者(生産業者)」に分ける場合もあるけど、ここでは「製造業者」で話を進めるよ。

消費者からどんどん遡っていってるけど…何かあるのかな?

「製造業者」⇒「卸売業者」⇒「小売業者」⇒「消費者」は商的流通(商品の所有権が移動)、略して商流と言うんだけど、この商流に取引はいくつあるかな?

か~んたん、だよぉ。

(1)「製造業者」⇒「卸売業者」

(2)「卸売業者」⇒「小売業者」

(3)「小売業者」⇒「消費者」 の3つだよ!

そう。その(3)の小売業者を「事業者」にして消費税の仕組みを見てきたわけだ。

ふむ、ふむ。そうだよね。ウサコ、消費税の仕組みはもうバッチリだよ!

ハハハ…実はね、(3)で見てきた消費税の仕組みは、商流の前段階の(1)と(2)にも適用されるんだ。

ふむ、ふむ。そう…って、えぇッ!? ちょっと待ってぇええぇェ、

卸売業者さんと小売業者さんは「消費者」じゃないよね?

確かに。でも商品を「売る人」⇒「買う人」の観点では(1)~(3)は同じなんだ。

そ、それじゃあ…(1)の製造業者さんも…(2)の卸売業者さんも…

みんな消費税を納めてるってコト…?

そうなんだ。消費税は「小売業者」と「消費者」間だけと思いきや『原則として全ての財貨・サービスの国内における販売、提供などが課税対象』なんだ。

ふ…ふゥ…フンッ!ジャけるニャアァぁぁァん!それじゃ「取引税」ィィィ!! ワンピース・ドレスローザ編の「鳥かご」並みに誰も逃げられないィィィー!!

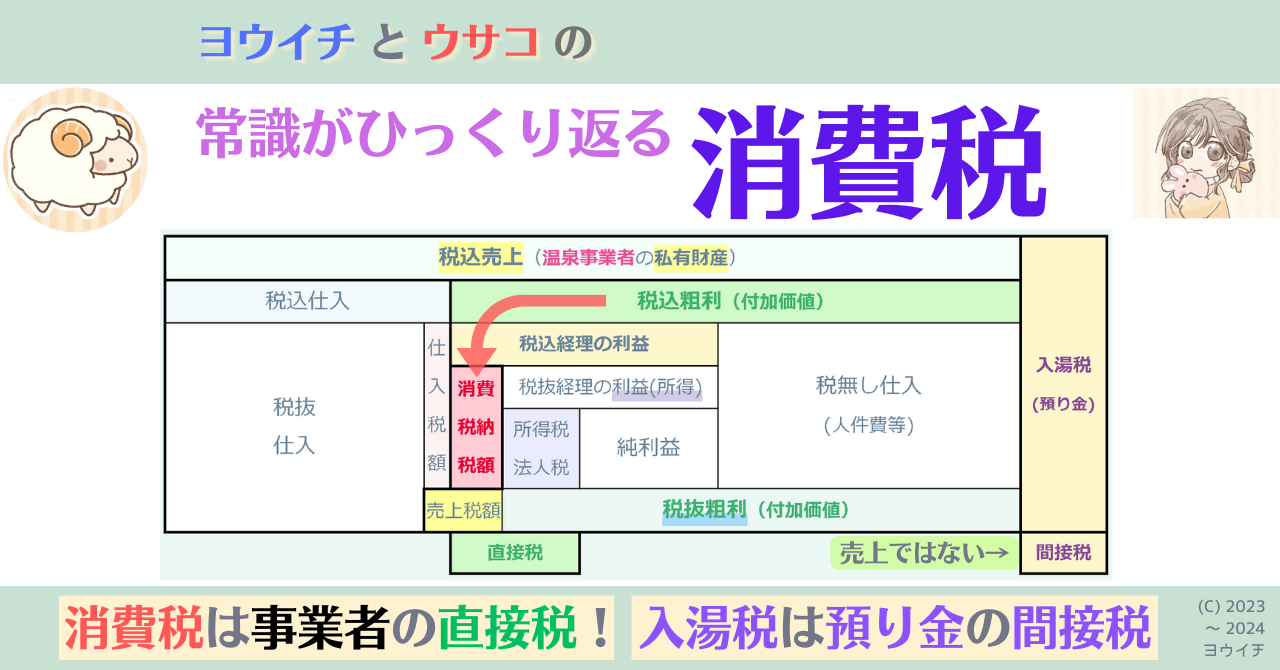

仕入税額控除は税の累積を排除で、最後は消費者負担?

まあ、緑の液体に浸かって落ち着いておいで…

戻ってきたね。まずは財務省の説明を見てみよう。

- 消費税は、消費一般に対して広く公平に課される税です。

- そのため、原則として全ての財貨・サービスの国内における販売、提供などが課税対象であり、事業者を納税義務者として、その売上げに対して課税されます。

- また、税の累積を排除するために、事業者は、売上げに係る消費税額から仕入れに係る消費税額を控除し、その差額を納付することとされています。

- 事業者に課される消費税相当額は、コストとして販売価格に織り込まれ、最終的には消費者が負担することが予定されています。

- 「直接税」と呼ばれる所得税などに対し、このように納税義務者と実質負担者が異なる税を「間接税」と呼びます。

※本章においては、消費税(国税)と地方消費税(地方税)を合わせて「消費税」と表記しています。

緑の液体に浸かってきたよ…Be Cool…Be Cool…私は…常に冷静だ…よし!

閣下、落ち着かれたようで何よりです。さて、この図で「取引税」に相当する「売上の消費税額」はいくらだろう?

『商流』に納税義務者さんが3つで、それぞれの売上の消費税額は…

(1)製造業者さん 500円

(2)卸売業者さん 700円

(3)小売業者さん 1,000円 で、合計2,200円よね。

そうだね。売上税額を足すと合計2,200円で、最終の消費者が負担するとされている1,000円より多くなる。

その方が税収が多くなるのに、何でそうしなかったのかしら?

実は戦後すぐの昭和23(1948)年、まだ連合国軍の占領下だった時代に、そういう各取引に一律に1%課税する「取引高税」があったんだ。

そんな大昔に!? 70年以上も前なのね…どんな時代だったのかな?

当時は戦争で生産能力が破壊し尽くされてからの復興期で、物資不足によるインフレが激しく、政府は所得税と法人税を減税し、税収確保のため取引高税を創設した。取引高税印紙で納付したそうだよ(取引高税印紙 使用例)。

取引高税印紙って「円」だけじゃく「銭」もあった時代なんだ…

今もアンティークやコレクションで、オークション等に出品があるのね。

う~ん、そうなのね…それで単純に売上税を納付するんじゃなくって、え~と…仕入税額を「控除」って?

控除というのは「一定の金額を差し引く」という意味だ。

売上は事業者が消費者に商品を売る立場だけど、

仕入は事業者が仕入先から商品を購入する消費者の立場になるよ。

消費者になった納税義務者さんが3つで、それぞれ仕入の消費税額は…

(1)製造業者さん 0円 (!…???…?)

(2)卸売業者さん 500円

(3)小売業者さん 700円 で、合計1,200円よね。

そこで、さっきの売上税額の合計から、今の仕入税額の合計を引いてごらん。

「売上税額の合計=2,200円」-「仕入税額の合計=1,200円」=1,000円!

最終の消費者さんが負担するとされている1,000円と同じになった!

(1)自分の売上税額(A)には仕入先の売上税額(B)が含まれている

(2)仕入先の売上税額(B)=自分の仕入税額(C)

(3)自分の売上税額(A)-自分の仕入税額(C)=(A)-(B)

(3)の計算で、仕入先の売上税額(B)が重複する「税の累積」を排除したわけだ。

これが消費税の「事業者は知っているけど普通の人は知らない」仕入税額控除の仕組みだよ。

なぁ~るほど…って、ウサコはもう、ダマされないんだからぁッ!

それって事業者の価格転嫁率100%が前提だよねっッ!!

消費税って事業者が消費者に税率通りの消費税相当額を価格転嫁しているという前提で、国の「実質負担者と納税義務者」による分類では直接税と間接税を行ったり来たりする、まるでイソップ物語のコウモリのような税だよねっッ!!

「消費税は預り金」と思わされている人には財務省の説明図が全てだろうけど、僕たちは価格転嫁には4つのパターンがあることを知っているよね。

(1) 価格転嫁できない(0%)…事業者負担の直接税(国の定義)

(2) 一部のみ価格転嫁(0~100%未満)…直接税かつ間接税

(3) 税率通り価格転嫁(100%)…前提通り!間接税(国の定義)

(4) 税率超の価格転嫁(100%~)…事業全体を見ないと便乗値上げかは不明

財務省さんの説明図って、(3)の価格転嫁率100%が前提なのよね。

ということで、国の前提の価格転嫁率100%の(3)と、

100%事業者負担(=直接税)の(1)の表だ。

| 消費税導入前 | ||||||

| 税導入前 | 製造業者 | 卸売業者 | 小売業者 | 合計 | 消費者 | |

| 売上 | 5,000 | 7,000 | 10,000 | - | 支払金額 | 10,000 |

| 全商流100%転嫁時 (国の前提) | ||||||

| 税率10% | 製造業者 | 卸売業者 | 小売業者 | 合計 | 消費者 | |

| 税込売上 | 5,500 | 7,700 | 11,000 | - | 支払金額 | 11,000 |

| 税抜売上*1 | 5,000 | 7,000 | 10,000 | - | 消費者は課税対象者ではない 誤:代金10,000+税1,000 正:代金11,000を支払 | |

| 売上税額*2 | 500 | 700 | 1,000 | 2,200 | ||

| 価格転嫁 | 500 | 700 | 1,000 | - | 実質負担*3 | 1,000 |

| 納税額*4 | 500 | 200 | 300 | 1,000 | 納税額合計=実質負担 | |

| *1 税抜売上=税込売上*100/(100+税率) *2 売上税額=税込売上*税率/(100+税率) *3 実質負担:価格転嫁によって増えた支出額 *4 納税額=売上税額-仕入税額(仕入先の売上税額を控除(差引く))⇒ 売上税額の累積を排除 | ||||||

| 全商流0%転嫁時 (100%事業者負担) | ||||||

| 税率10% | 製造業者 | 卸売業者 | 小売業者 | 合計 | 消費者 | |

| 税込売上 | 5,000 | 7,000 | 10,000 | - | 支払金額 | 10,000 |

| 税抜売上 | 4,546 | 6,364 | 9,091 | - | - | |

| 売上税額 | 454 | 636 | 909 | 1,999 | ||

| 価格転嫁 | 0 | 0 | 0 | - | 実質負担 | 0 |

| 納税額 | 454 | 182 | 273 | 909 | 納税額合計>実質負担 | |

ほらぁ~、前提が崩れると財務省さんの説明って、す~ぐ崩壊しちゃう。

そりゃあ、財務省の前提はあくまで「予定」に過ぎないからね。

図のタイトルは「消費税の仕組み(予定図)」にするべきよねっッ!

それと、さっきから気になってるんだけど…

製造業者の仕入先はどこへ? それとも魔法使い?

製造業者さんの仕入先は? どうして無いの?

| 各取引における事業者の立場 | |||

| No | 事業者 (納税義務者) | 消費者 (法的義務無し) | |

| 仕入先 | 売上先 | ||

| (0) | ? | → | 製造業者 |

| (1) | 製造業者 | → | 卸売業者 |

| (2) | 卸売業者 | → | 小売業者 |

| (3) | 小売業者 | → | 消費者 |

ナイス、ウサコ! よくぞ、そこに気が付いた!

エッ? 見れば誰でも分かるよね?

いやいや、この「消費税の多段階取引における仕入税額控除」の図解は、財務省の他にも国税庁や多くの税理士事務所サイト等に掲載されているけど、その説明がされることは無いんだ。

どうして? ウサコでも変に思うのに。

『消費税は最終的に消費者が負担』が成立しなくなるからね。彼らはそのために邪魔なものは何だって消すんだ。製造業者の仕入先は犠牲になったんだよ…

でも、図の製造業者さんはミシンで布地からお洋服を縫製しているよね?

ミシンの糸は? 材料の布地は? 仕入していないなんて、あり得ないよね!?

まったく、その通りだ。商流を遡るとキリが無い面はあるにせよ仕入無しの製造なんて、まずあり得ない。でも考えられる可能性がたったひとつだけある…!

たったひとつの可能性…そ、それは…?

その製造業者は…魔法使いだったんだよ!

な…なんだってぇーーーーーーーー!!

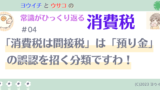

今のは冗談だけど「税の累積の排除」の説明図として使うなら『製造業者の仕入については説明のため省略しています』というような注記があればOKなんだ。

その注記があれば「税の累積の排除」の説明図にはなるね。

問題は「消費税は最終的に消費者が負担」という結論にしようとしている点だ。だから「各事業者の納税額の合計」=「消費者の負担額」でないといけない。

最初の事業者に仕入があると、その事業者の納税額が減ってしまうから、結論が成り立たない…でも、どう考えても仕入無しは非現実的よね。

うん。だから財務省の説明図は、下記2つの理由で絵空事と断言できると思うよ。

(1)商流上の各事業者は「必ず税率通りに価格転嫁」が前提(注)

(注)全事業者ではなく「小売業者」が税率通りに価格転嫁する事が必要条件

(2)最初の事業者の納税額が減少するので、その仕入先は抹消

つまり「消費税は最終的に消費者が負担」という説明そのものが絵空事なのね。

ちなみに、消費税が導入された1989年発行の「税制調査会関係資料集」の当時の資料には『単純化のため原材料等製造(生産)業者の前段階はないものと仮定している』という注記がちゃんとあったりする(笑)↓

…………ここまでくると、財務省さんにはもう呆れて言葉も出ないよ………

国税庁の説明は、もっとヒドかったよ…

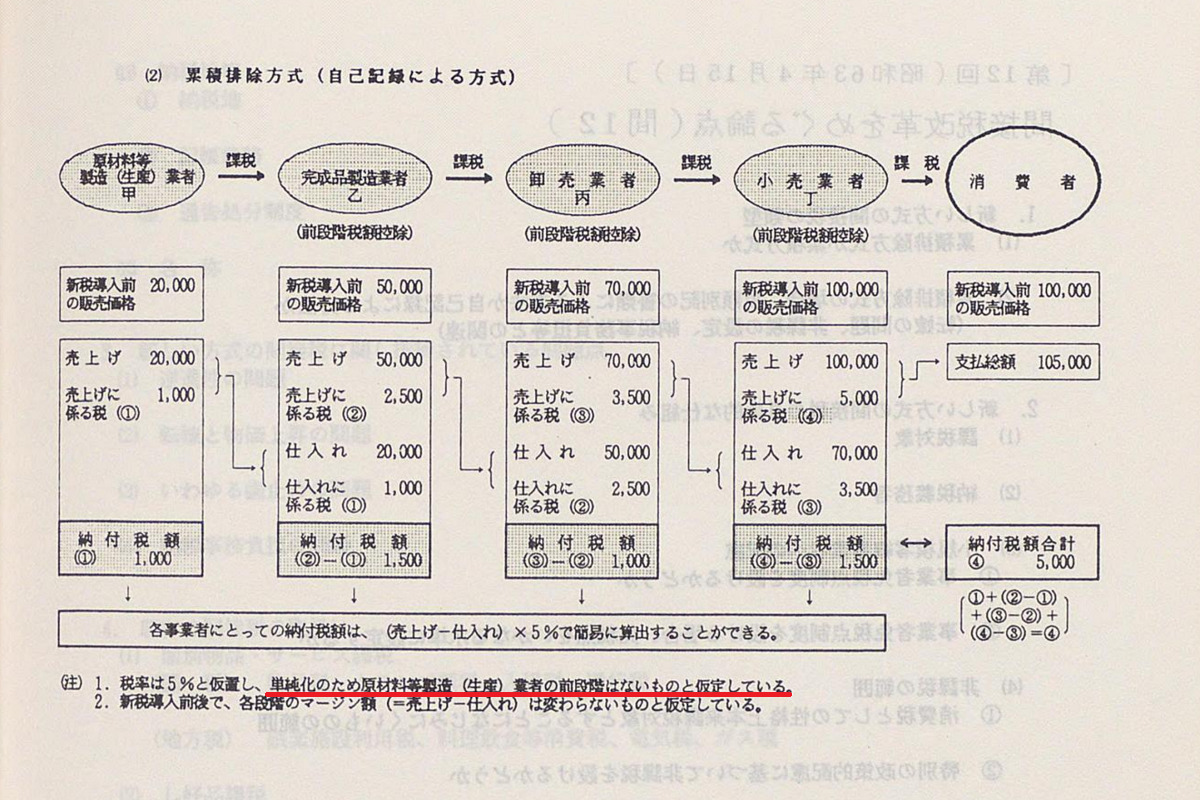

最後に国税庁の説明も見ておこう。

①うわぁ…「消費税は、事業者に負担を求めるものではありません」て、書いてあるよ…財務省さんは「予定」と正確に書いていたのに…ヒドい!

これも「必ず税率通りに価格転嫁」が前提のせいだね。そして、事業者が自腹を切っていても『価格転嫁済み』として取り扱うんだ。

②そして出た!「負担者=消費者」「納付者=事業者」だけ書いて「納税義務者(課税対象者)」は前者(負担者)だって、誤認させる記述が!!↓

②は彼らの常套手段だと覚えておこう。

財務省は上手く躱しているけど、国税庁の「消費税を負担する者=消費者」は、憲法84条に明らかに違反しているんだ。

租税法律主義って、なぁに?

他ならぬ国税庁の「税の決定者」というページから引用するよ。

⇒法律によらなければ、国家は租税を賦課徴収できず、一方、国民は租税を負担することはないことをいう。

つまり、税の徴収も、税の負担も、税法に基づいて行われる、という事ね。

国税庁の「消費税を負担する者=消費者」は、消費税法に基づいていないから、憲法84条違反なのね。

その通り。まあ、財務省も「実質負担者」という文言で「消費者が税負担者」と誤認させようとしているけれど、それは税法に基づかないから「予定」つまり、解釈の体にして、憲法84条違反にならないように躱している…実に狡猾だ。

③図の最初の事業者(生産業者)の仕入が無いのは、財務省と同じだね。

「税の転嫁」の説明があるのは良いけど、これだと、仕組みを知らない人には、まるで自動的に移転するように見えるよね…

国税庁は「税の転嫁」と書いてるけど、本家の財務省は正確に「消費税相当額の価格転嫁」と説明している。国税庁はどうも脇が甘いというか、財務省が「嘘にならないように」気を配っている箇所を台無しにしているね。

そっか、納税義務者(課税対象者)でない消費者さんは「税負担」出来ないよね。

× 税金が価格の一部として移転することを、税の転嫁といいます。

〇 税相当額が価格の一部として移転することを、価格転嫁といいます。

価格転嫁は転嫁率で見ると、4つのパターンがあるという説明も必要だね。

(1) 価格転嫁できない(0%)・・・事業者負担の直接税(国の定義)

(2) 一部のみ価格転嫁(0~100%未満)・・・直接税かつ間接税

(3) 税率通り価格転嫁(100%)・・・前提通り!間接税(国の定義)

(4) 税率超の価格転嫁(100%~)…事業全体を見ないと便乗値上げかは不明

とにかく!

(1)仕入税額控除が「税の累積」を排除しているのはナットク!

(2)各事業者の納税額(売上税額-仕入税額)合計=消費者負担額は、絵空事!!

ということで、インボイスの説明に入りたいんだけど、次回はそれに関係する、絶対知っておきたい「免税事業者は消費税を請求できるのか」を見ていくよ。

うん。Not even justice, I want to get truth! だね!

消費税の売上税の累積を、仕入税額控除が排除しているのは納得ですわ。でも、各事業者の納税額(売上税額-仕入税額)合計=消費者負担額にするために最初の事業者の仕入先を抹消だなんて、絵空事が過ぎますわ! さてさて、次回は超重要回ですわよ~!!

つづく

このブログは3部構成の予定です。各部は「カテゴリー」で分けています。

第1部「消費税の仕組み」編

検証可能な資料を使って「消費税の仕組み」を説明していきます。

第2部「インボイス制度」編

10月施行予定の「インボイス制度」の概要と問題点、施行延期策。

第3部「消費税の正体」編

消費税の問題点を取り上げて、その「正体」に迫ります。

全部で約20回ほどの予定です。最後までお付き合い頂けましたら、幸いです。